西安万隆制药股份有限公司在长达7年的时间里几度冲刺上市至今依然未能如愿以偿

作者:如思 来源:中国网 发布时间:2021-12-02 22:09

西安万隆制药股份有限公司在长达7年的时间里几度冲刺上市,至今依然未能如愿以偿。

据报道,有知情人士曾对媒体透露,因一些在短时间内无法解决和避免的问题,公司已经决定终止IPO并撤回了此前的创业板上市申请对此,中国网财经致函万隆制药,对方并未给予正面回复

公开信息显示,早在2014年万隆制药就向证监会递交了上市申请,并进行了预披露,到2018年,已累计向证监会报送了四次招股书记者注意到,最新一版招股书披露时间为2018月5月11日,之后便一直未再更新

日前,万隆制药转道在新三板挂牌。而为了取得长期发展,公司加大研发投入,所以导致净利润下降。

主要产品集采落标 公司业绩由盈转亏

根据媒体报道,2014年6月,万隆制药首度向IPO发起了冲击,最初预计发行不超过2500万股募资3亿于创业板上市。

2016年4月,在将中介券商由海通证券更换为开源证券后,万隆制药第二次向证监会递交了IPO申请,这一次,其依然计划发行2500万股,但募资额度从之前的3亿元调整为3.4亿元。

在万隆制药第二次IPO申请获得接受后,2018年4月,证监会正式对其下发反馈意见,一个多月后的2018年5月4日,万隆制药完成了其招股说明书的更新,静候发审会的到来这之后,万隆制药的IPO流程陷入了静止状态

资料显示,万隆制药成立于1995年5月26日,主营业务为现代化制药如大输液,胶囊,片剂,颗粒剂等,主要产品有国家一类抗菌新药奎泰加替沙星氯化钠注射液,奎尔泰加替沙星片和奥立妥奥硝唑氯化钠注射液,奥立泰奥硝唑胶囊等,已成为西北地区规模较大厂家之一实控人陈秋林,吴梅花夫妇持股超76%

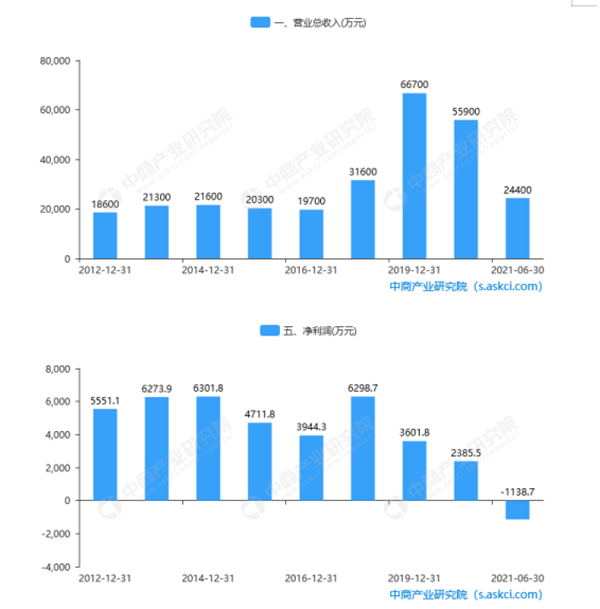

招股书显示,2015年—2017年,公司分别实现营收2.03亿元,1.97亿元及3.16亿元,同比增长率分别为—5.94%,—3.25%及60.58%,归母净利润分别为4711.77万元,3644.29万元及6298.70万元,同比增长率分别为—25.23%,—16.29%及59.69%。

可以看出,在公司业绩持续下降两年后,2017年开始走向利好,营业与净利均暴增近六成不过此种情况并未持续多久

据公开转让说明书披露,2019年及2020年公司营业收入分别为6.67亿元,5.59亿元,2020年降幅达16.27%,归母净利润分别为3601.78万元,2385.53万元,2020年降幅达33.77%甚至于2021年上半年,公司净利润为—1138.65万元,业绩开始由盈转亏

对于2020年业绩下滑,公司解释其主要有三点原因,一是2020年全球新冠病毒疫情的爆发对医药企业的影响较大,二是2020年各省完全严格执行《国家基本药物目录》,而公司主要产品奥硝唑注射液未在《国家基本药物目录》中,导致该产品在乡镇卫生院及村卫生室,社区基层卫生医疗机构的销售量受基层医疗卫生机构基药配备比例的限制而有所减少,三是公司的奥硝唑氯化钠注射液在西南四省的区域集中采购招投标中落标,导致2020年奥硝唑氯化钠注射液的医疗终端销量下降。

此外,记者注意到,2020年公司的另一产品乌苯美司片被移除国家医保目录,导致该产品的收入大幅度减少。

对此,公司在公开转让说明书中坦言,若未来公司产品被调整出国家医保目录或各省医保目录,将对公司产品销售量产生不利的影响若公司未来不能中标某一省的集中招标采购,则将失去该省公立医院销售市场,对公司产品销量产生不利影响

数据显示,2020年奥硝唑系列制剂销量为30973623瓶/袋/粒/公斤,较2019年同比下滑45.81%,收入由2019年的4.54亿元下降1.01亿元至3.53亿元,下降22.23%,乌苯美司片销量为1571016瓶/袋/粒/公斤,较2019年同比下降52.08%,收入由4128.18万元下降到2020年的1997.45万元,下降51.61%。

2020年公司经营活动产生的现金流量净额为518.71万元,去年同期为9989.28万元,较2019年大幅减少9470.57万元2021年上半年为187.53万元

销售费用畸形增长 两年猛增3.6亿元

作为一家药品生产的高新技术企业,销售与研发一直是备受关注的焦点。

据招股书披露,2015年—2017年,公司销售费用分别为2728.30万元,2187.37万元及9771.30万元,占当期营业收入的比重分别为13.43%,11.13%及30.96%2017年销售费用相比2016年增长了346.71%,销售费用率增长率近20个百分点

其中,宣传费和会议费占据了公司销售费用的半壁江山2015年,万隆制药的宣传费和会议费分别为1035.8万元,22.73万元,2017年,公司宣传费和会议费分别增长至5149.11万元,2820.42万元,增幅分别高达4倍,12倍

对此,万隆制药表示,2017年以来,伴随着两票制的逐步推广,公司加强了销售推广和销售渠道的建设工作,公司通过配送商销售收入占营业收入的比例由2016年的6.64%增长到2017年的53.19%,因此,2017年公司宣传费和会议费大幅增长。

可是,记者注意到,此畸形增长并未止步于此2019年公司销售费用为4.54亿元,较2017年增加了3.57亿元,增长率高达364.88%2020年虽然有小幅下滑,为3.62亿元,但其销售费用率超六成,高于同行业可比公司平均值2021年上半年为1.75亿元,销售费用率达71.92%,再创新高

不过,相对于销售费用爆发式增长,研发投入却略显小气,甚至于自2019年起,都不及销售费用的十分之一。

数据显示,2015年—2021年上半年,公司的研发投入分别为1220.44万元,1765.13万元,2118.06万元,3119.50万元,2690.36万元及1620.79万元,分别占主营业务收入的6.01%,8.98%,6.71%,4.67%,4.81%及6.65%,低于同行业可比公司平均值。福安药业称,医改,带量采购,一致性评价等政策影响以及以及医保目录的调整,现有产品利润空间受到进一步压缩。

吝啬的研发投入,直接折射出公司的产品与项目情况。

据公开转让说明书,报告期内公司的研发项目以自主研发为主,部分研发内容委托专业机构进行研发研发项目共12个,已完结项目2个,在研项目10个,主要围绕技术创新,工艺改革以及新药品研发,其中均包含委外研发

在专利方面,公司拥有药品成分配制,药物制备技术等方面相关发明专利18项,其中有5项专利属于受让取得,原权利人分别为马耀茹,陕西博奥制药有限公司及成都傲飞生物化学品有限责任公司。。

并且记者注意到,除了2019年公司从成都傲飞生物化学品有限责任公司外购一项发明专利外,从2016年到2020年,公司均未有专利产生。

研发投入屡创新低,委外研发不断加持,发明专利寥寥无几,或进一步凸显公司创新与自主研发的短板。

。